Im Jahr 2023 gab es für Investoren wieder stattliche Gewinne. Auf die besten Investments hatten aber wohl nur die Wenigsten gesetzt.

Neues Jahr, neues Glück. So könnten Investoren ihre Vorgehensweise beim Geldanlegen umschreiben. Das Jahr 2023 war jedenfalls wieder etwas positiver, nachdem 2022 praktisch nirgendwo eine positive Rendite erzielt worden war.

Grosser Lichtblick

Doch kaum jemand hätte wahrscheinlich im Vorfeld gedacht, welche Anlageklassen sich im abgelaufenen Börsenjahr tatsächlich gut entwickeln werden.

Insofern lohnt sich stets ein Blick zurück, den diese Woche die Grossbank UBS etwa bei der Bekanntgabe der Jahresrenditen für Schweizer Pensionskassen warf.

Demnach betrug die Rendite nach Abzug von Gebühren 4,92 Prozent. Nach -9,58 Prozent im Jahr 2022 ist das wieder ein Lichtblick.

Seit der Publikation des UBS-Barometers im Jahr 2006 beträgt die annualisierte Rendite damit 2,96 Prozent. Im Schnitt warf die zweite Säule also rund 3 Prozent pro Jahr ab.

Private Equity im Minus

Besonders spannend war das Jahr 2023, wenn man tiefer in die einzelnen Assetklassen schaut. So rentierten bei den Pensionskassen die Anleihen Schweiz mit 7,41 Prozent doch erstaunlich gut. Dagegen machten die Vorsorgeeinrichtungen mit Anleihen in Fremdwährung – hauptsächlich aufgrund des starken Frankens – nur ein Minus von 0,31 Prozent.

Aktien Schweiz warfen den institutionellen Investoren immerhin eine Rendite nach Gebühren von 6,65 Prozent ab. Bei ausländischen Aktien weltweit ohne die Schweiz kam eine Rendite von 10,82 Prozent zustande. Dies zeigt, dass mit der Präferenz für Schweizer Werte klar Rendite verloren geht.

Bei Immobilien ging es mit 0,32 Prozent nur leicht nach oben.

Und negativ war die Performance von Hedgefunds (-1,48 Prozent) sowie Private Equity (-3,74 Prozent).

Kakao und KI

Langfristig wären Investoren mit Aktien Schweiz auf eine Rendite von 5,41 Prozent gekommen. Weltweite Aktieninvestments 4,37 Prozent leicht weniger gelohnt. Bei Immobilien lagen die Renditen seit 2006 immerhin bei 5,12 Prozent.

Blenden Schweizer Investoren mal das Währungsrisiko des starken Schweizerfrankens aus, so lohnt sich ein Blick auf die Wall Street.

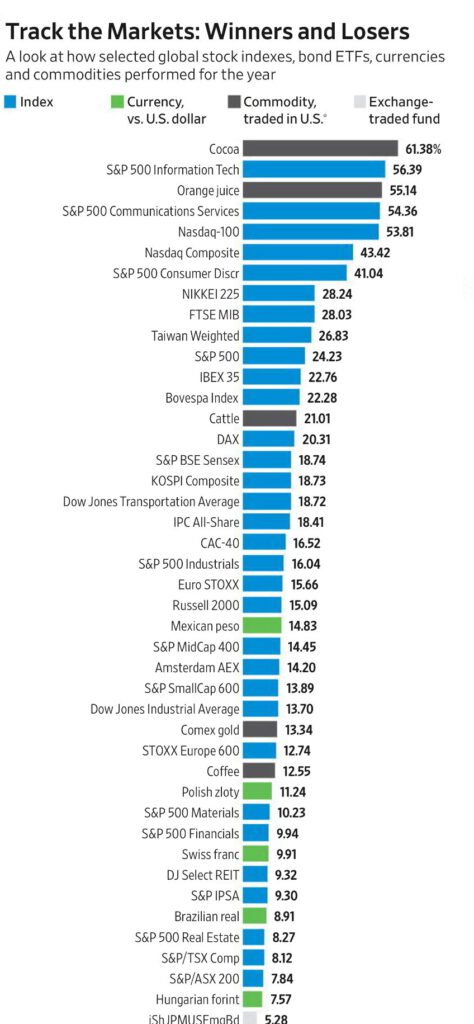

Wohl kaum jemand hätte im Vorfeld gedacht, dass die Investition in Kakao eine Dollar-Rendite von 61,4 Prozent erreicht hätte und damit das Ranking anführt, wie das «WSJ» zur Jahresübersicht berichtete.

Gleichzeitig kam der S&P 500 Information Tech auf ein Plus von 56,4 Prozent, weil sich dort besonders die Tech-Werte für Künstliche Intelligenz KI positiv auswirken, denn diese zogen die ganzen Kapitalmärkte im vergangenen Jahr nach oben.

Mexikos Peso und Polens Zloty

Neben Kakao hätte sich auch die Investition in Orangensaft besonders gelohnt. Die Rendite betrug 55,14 Prozent. Der japanische Nikkei-Index legte um fast 30 Prozent zu. Der spanische Ibex-Index rund 23 Prozent und der deutsche Aktienindex DAX immerhin noch 20,3 Prozent.

Stärker als der Schweizerfranken (+9,91 Prozent) waren nur die Währungen Mexikos mit einem Plus von 15 Prozent und Polens mit 11,2 Prozent.

Schlusslichter bei den Währungen und im Ranking überhaupt waren die Türkische Lira mit -37 Prozent und der Argentinische Peso mit -78 Prozent.

Sojabohnen, Weizen und Mais gaben 2023 in Dollar um 15, 21 und 31 Prozent nach. Wer hätte dies angesichts all der geopolitischen Spannungen gedacht? Wohl niemand.

Neues Jahr, neues Glück. Die Suche der Favoriten 2024 beginnt.

14.01.2024/kut.