Der strauchelnde Stahlhersteller Swiss Steel will sich mit Kapitalmassnahmen retten. Der Plan zur Sanierung bekommt unerwartete Hilfe.

Der Zentralschweizer Stahlkonzern Swiss Steel, besser bekannt unter Schmolz + Bickenbach, hat ein katastrophales Geschäftsjahr hinter sich gebracht.

Die Absatzmenge sank 2023 um 17 Prozent auf 1375 Kilotonnen. Der Umsatz ging um 20 Prozent auf noch 3,2 Milliarden Euro zurück.

Insgesamt seien alle Regionen negativ getroffen, teilte das Unternehmen am heutigen Donnerstag mit.

Implosion der Eigenmittel

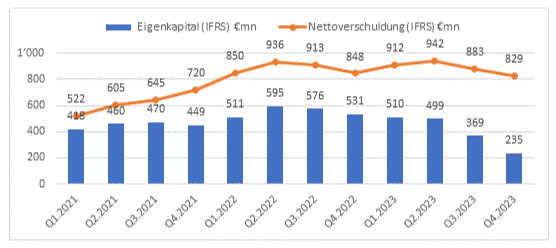

Unter dem Strich fiel ein Konzernverlust von 295 Millionen Euro an. Das Eigenkapital schrumpfte damit um fast 60 Prozent auf bloss noch 234 Millionen Euro, was einer Eigenmittelquote von 12 Prozent entsprach.

Die Nettoverschuldung belief sich per Ende 2023 auf 828,6 Millionen Euro und damit auf weiterhin hohem Niveau.

Würde der Luzerner Konzern in Schweizerfranken berichten, kämen noch negative Währungskurseffekte hinzu.

Alle Eigentümer beteiligen

Es hatten schon zahlreiche Vögel von den Dächern gezwitschert, dass Swiss Steel um die Ankeraktionäre Martin Haefner und Peter Spuhler eine Kapitalmassnahme planen.

Am heutigen Donnerstag hiess es in einem weiteren Communiqué, 300 Millionen Euro würden aufgenommen, abgesichert durch die BigPoint Holding, über die Haefner bestimmt.

Über die Transaktion würde an einer ausserordentlichen Generalversammlung am 4. April abgestimmt, hiess es zudem. Dies geschehe zur Stärkung der Liquidität sowie der Bilanz, und um eine vollumfängliche Teilnahme an den Finanzmärkten zu ermöglichen.

Darlehen verlängern

Insgesamt sollen 3’101’000’000 Aktien zu einem Preis von 0.0925 Franken angeboten werden, was einem Betrag von 286.842.500 Franken beziehungsweise mindestens 300 Millionen Euro entspreche.

Des Weiteren sei die Verlängerung der wesentlichen finanziellen Vereinbarungen mit den Kreditgebern bis September 2028 geplant, darunter auch die Aktionärsdarlehen von der BigPoint Holding, vorbehaltlich des Abschlusses der Kapitalerhöhung, teilte Swiss Steel weiter mit.

Erleichterungen ermöglicht

Von recht ungewöhnlicher Seite bekamen die Sanierungsmassnahmen am heutigen Donnerstag volle Unterstützung.

Die Übernahmekommission gab ihren Entscheid vom 8. März bekannt, dass sie die Voraussetzungen des Sanierungsbedarfs, der Sanierungseignung mit dem vorgestellten Konzept und der Subsidiarität, also Prüfung von anderen Massnahmen, als erfüllt ansieht.

Damit bekommt Swiss Steel einige Erleichterungen, wie etwa eine Angebotspflicht an alle Aktionäre. Auch eine Opting-Out-Klausel erklärten die Juristen für zulässig, wie es in der Begründung hiess.

Eine wochenlange Hängepartie mit dem Abwarten von Aktionärsreaktionen wird damit verhindert.

Wohlwollender Entscheid

Liest man die Ausführungen, so zeigt sich, dass die Übernahmekommission sehr wohlwollend und voll gemäss den Anträgen entschieden hat.

Anhand einer Grafik zeigte die Behörde, dass es bei dem Stahlkonzern auch schon Zeiten mit höherer Nettoverschuldung gab. Der Umsatz war gemäss einer Fünf-Jahres-Übersicht ebenfalls schon schlechter gewesen.

Beobachter hatten im Vorfeld vermutet, dass der Sanierungsplan kritisch von der Behörde gesehen werden könnte.

Mit den Entscheiden steht nun den nächsten Schritten zur Rettung des Zentralschweizer Stahlunternehmens mit Hauptabsatzgebiet Deutschland praktisch nichts mehr im Wege.

14.03.2204/kut.