Der staatliche Stromkonzern Axpo hat die Untersuchung zu den Vorgängen um die Beantragung von Staatshilfe publiziert. Die Wirtschaftsprüfung Deloitte fand zahlreiche Missstände.

Der Schweizer Energiekonzern Axpo, der sich in staatlicher Hand befindet und unlängst wegen Verwerfungen an den Märkten ein Hilfspaket des Bundes von rund 4 Milliarden Franken beantragen musste, steuerte seine Risiken völlig falsch.

Dies geht aus dem Untersuchungsbericht der Wirtschaftsprüfung Deloitte hervor, den Axpo am heutigen Dienstag publizierte und den muula.ch unter die Lupe genommen hat.

Verhältnis zu Eigenmitteln fehlt

Demnach werden einerseits die Risiken nicht korrekt erfasst beziehungsweise zeigen sie nicht die korrekten Notwendigkeiten an.

«Die Höhe des im Geschäftsbereich Handel (Trading & Sales [«T&S»]) eingegangenen Risikos wird über explizite Risikokennzahlen gesteuert (Value-at-Risk [«VaR»], Profit-at-Risk [«PaR»] etc.)», hiess es.

Diese Kennzahlen würden jedoch nicht explizit ins Verhältnis zum Eigenkapital gesetzt, kritisierten die Prüfer. Es bräuchte also zum Beispiel solche Kennzahlen wie VaR/Eigenkapital oder PaR/Eigenkapital, führte Deloitte weiter aus.

Falsche Werte angezeigt

Zudem fanden die Revisoren, dass die Zielbandbreite der Kennzahl Gelder aus den Operationen geteilt durch die Nettoverschuldung zur Sicherstellung des Investment-Grade-Ratings von Axpo keine maximale Höhe des Verschuldungsgrades festsetze, sondern diese in Relation zur dynamischen Kenngrösse des Liquiditätszuflusses steuere.

Die Mindestliquiditätsannahme des Risikomanagementkonzeptes habe obendrein den eigentlichen Liquiditätsbedarf in der ausserordentlichen Stresssituation im August/September 2022 nicht ausreichend angezeigt.

Adjustierungen vorgenommen

Um eine bessere Sicht auf die mittelfristigen Liquiditätsbedürfnisse, insbesondere hinsichtlich eines Mindestliquiditätsniveaus von Axpo zu erhalten, stelle Axpo aber seit Sommer 2022 auf die konservativere 12-Monats-Risiko-Liquiditätskennzahl («12-Monats- Liquidity-at-Risk» [«12-Monats-LaR»]) ab.

Die 12-Monats-LaR sei bisher aber noch kein integrierter Bestandteil des Risikomanagementkonzeptes des Energiekonzerns.

Aus Sicht des Liquiditätsrisikomanagements sind der 1-Monats-LaR und 12-Monats-LaR nunmehr zentral. Diese Kennzahlen seien allerdings Ergebnisse Axpo-intern entwickelter Modelle.

Weitere Kritik

«Das Know-how über die Detailfunktionalität der Modelle (Eingabeparameter, Versionskontrolle etc.) liegt bei einem begrenzten Personenkreis bei Axpo. Das Modell wurde keiner externen Durchsicht beziehungsweise Prüfung unterzogen», kritisiert Deloitte in dem Untersuchungsbericht wörtlich.

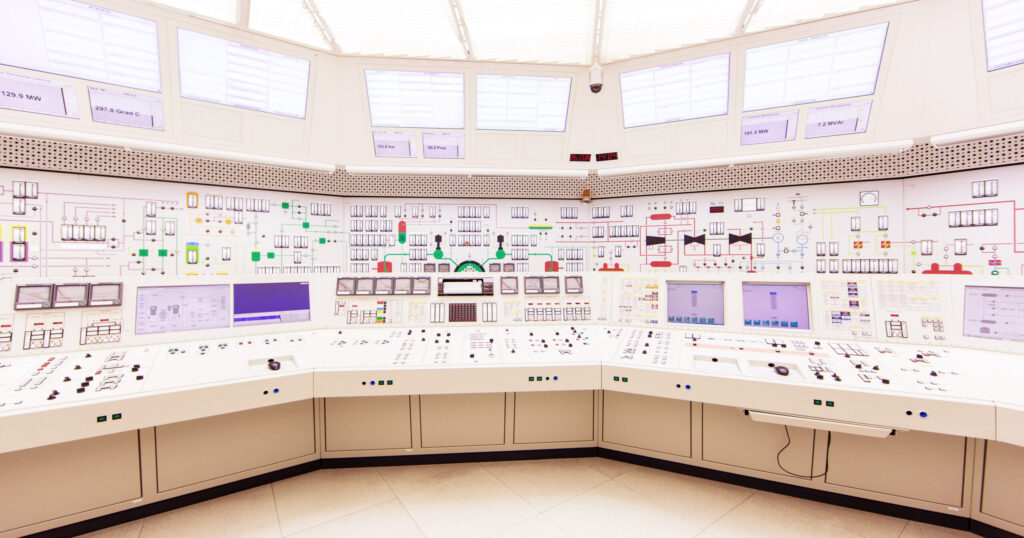

Die Handelstätigkeit von Axpo, welche die hohen Geldnachforderungen ursprünglich ausgelöst hatten, weil die Märkte verrückt gespielt hatten, sind in drei Bereichen eingeteilt, was unterschiedliche Implikationen auslöst.

Neutrale Checks fehlen

Die Einteilung eines Geschäfts in die drei Katagorien Asset-Backed-Trading, Originationgeschäft und Eigenhandel werde zunächst vom Händler vorgenommen, wenn ein neues Handelsbuch eröffnet wird, erklärten die Prüfer. Anschliessend werde die Zuordnung vom Leiter Risiko T&S und dem Leiter T&S geprüft, hiess es weiter.

Doch aus Risikogesichtspunkten sollte die korrekte Zuordnung der Handelsbücher durch eine Stelle ausserhalb von T&S laufend überwacht werden.

Viel zu komplex

Die Schweizer Produktionsstätten der Axpo sind rechtlich getrennt, aber finanziell und operativ in den Konzern integriert.

Die Komplexität des Geschäftsmodells mit Handels- und Produktionsgesellschaften erschwere aber die Steuerung, Aufsicht und Kontrolle über die diversen Aktivitäten.

Zudem widerspiegele laut dem Bericht das Eigentümermodell (Aktionariat) nicht unbedingt die unterschiedlichen Risikoprofile, die für Handels- und Produktionsgesellschaften jeweils angemessener sein könnten.

Kniff in den USA

«Der Axpo-Konzern ist finanziell integriert und verfügt über Drittverzugsklauseln («cross default clauses») in den wesentlichen Kreditverträgen. Ein Ausfall einer separaten rechtlichen Einheit des Axpo-Konzerns würde vor diesem Hintergrund schnelle und schwerwiegende Folgen für die Gesamtfinanzlage von Axpo haben.»

So hat Axpo etwa mit Axpo US ein Unternehmen, das sich auf das Originationgeschäft und den Eigenhandel konzentriert. Die Struktur ist aber so clever ausgestaltet, dass die US-Gerichtsbarkeit keinen beziehungsweise nur sehr erschwert Durchgriff auf andere als die US-Vermögenswerte habe.

Das maximale theoretische finanzielle Engagement schätzen die Prüfer dort auf 650 Millionen Franken.

Keine Transparenz in Reports

Und noch zwei Sachen sind den Auditoren aufgefallen.

Eigenverbrauchsverträge werden, erstens, bis zum Zeitpunkt der tatsächlichen Lieferung nicht bilanziert und Wertveränderungen werden nicht in der Erfolgsrechnung abgebildet.

Für den Erstverkauf der Schweizer Stromproduktion mit physischen Terminkontrakten oder Futures mache Axpo von dieser Ausnahmeregelung nach IFRS Gebrauch. Das heisst, im Jahresabschluss, den auch muula.ch analysierte, kommen diese Angaben gar nicht vor.

Deloitte empfiehlt aber eine transparente Offenlegung dieser nicht realisierten Gewinne und Verluste für Eigenverbrauchsverträge in der Jahresrechnung der Axpo und kritisiert damit sogar die Axpo-Wirtschaftsprüfer KPMG.

Vergleich mit Trafigura

Und zweitens stimmen die Anreize für das Management nicht. Der Axpo-Konzern umfasst Geschäftsbereiche, die typischerweise bei anderen Unternehmen unterschiedliche Eigentümermodelle aufweisen, welche den unterschiedlichen Risikoprofilen gerecht werden.

Aufgrund der Erfahrung von Deloitte werden reine Handelsunternehmen, wie Trafigura oder Vitol, typischerweise in Eigentümerstrukturen geführt, in denen die Mitglieder der Leitungsorgane am Unternehmen in erheblichem Masse beteiligt und mit signifikanten Anreizsystemen incentiviert sind.

Keine Incentives

«Bei reinen Energieproduktionsunternehmen, bei denen es sich um systemkritische nationale Infrastrukturen handelt, sind Mitarbeiter in der Regel nicht am Unternehmen beteiligt, und es bestehen keine signifikanten Anreizsysteme», kritisieren die Prüfer die bestehende Situation.

Sie sagen quasi einfach ausgedrückt, dass es den Axpo-Verantwortlichen egal ist, was letztlich bei dem Staatskonzern passiert.

28.03.2023/kut.