Das Bankhaus Julius Bär ist für die Entwicklung der Wirtschaft zwar optimistisch. Für einen Bereich rät es Ultrareichen jedoch zur Vorsicht.

Um beim Bankhaus Julius Bär als Kunde akzeptiert zu werden, müssen Menschen schon viel Geld auf der «Hohen Kante» haben.

Schafft man diese Hürde, bekommen die Millionäre einen exklusiven Service für die Kapitalanlage, wie muula.ch bereits berichtete.

Wachen über Kapitalmärkte

Allein in der Vermögensplanung begleitet die Kundschaft bei Julius Bär ein über 120-köpfiges Team an Spezialisten in Sachen Steuerberatung, Nachfolgeregelung, Wohnsitzverlegung, Pensionierung, Philanthropie sowie Family-Office-Services.

Zudem wacht der Group Chief Investment Officer Yves Bonzon mit seinen Experten über die weltweiten Kapitalmärkte und gibt der Julius-Bär-Kundschaft regelmässig Empfehlungen ab.

Wenige Titel entscheiden

Nach einer beeindruckenden Performance im ersten Halbjahr 2024 seien die Märkte nun reif für eine Korrektur, informierte Bonzon dieser Tage die gutbetuchte Klientel, wie muula.ch herausfand.

Die Finanzmarktperformance sei im ersten Halbjahr 2024 zwar beeindruckend gewesen, hiess es weiter.

Die Entwicklungen seien jedoch sowohl bei Anleihen als auch bei Aktien durch einige wenige Titel getrieben, erklären die Anlageexperten.

Wenige Top-Namen machten praktisch die gesamte Performance aus.

Daran erinnern sich sicher auch viele Investoren, dass im Jahr 2023 die «glorreichen sieben Aktien» mit Fokus auf Künstliche Intelligenz KI fast die gesamte Rallye des S&P 500 verantwortlich waren.

Langfristiger Aufwärtstrend

Eine konzentrierte Marktführerschaft sei zwar per se noch kein Negativfaktor, erklärten die Julius-Bär-Kapitalmarktexperten diesbezüglich ihrer neuesten Analyse.

Der beeindruckende Anstieg, den die Aktienmärkte seit dem Tiefstand im Oktober 2023 hingelegt haben, bringe Anleger aber in eine schwierige Lage.

Obwohl die Stimmungsindikatoren nicht im Extrembereich lägen und die Kurs-Gewinn-Verhältnisse immer noch angemessen erschienen, seien die Märkte aus technischer Sicht reif für eine Korrektur.

Dies wäre durchaus gesund und würde sogar eine Verlängerung des langfristigen Aufwärtstrends ermöglichen.

Alarmglocken schrillen

«Wir sehen in den kommenden Sommermonaten Potenzial für eine starke und schnelle Marktkorrektur», lautete die klare Warnung.

Investieren sei letztlich eine subtile Mischung aus Kunst, Wissenschaft und Intuition, erklärten die Kapitalmarktexperten der Konkurrenten um Pictet, UBS & Co.

«Bei unserer Intuition läuten momentan gerade die Alarmglocken», so Julius Bär weiter.

Viel effizientere Methode

Konkret empfiehlt das berühmte Schweizer Bankhaus in den Risikoprofilen, die Einkommen, Ausgewogen und Wachstum heissen, 15, 20 beziehungsweise 25 Basispunkte in die Portfolioabsicherung zu investieren.

Dieser «Fallschirm» decke 4, 5 beziehungsweise 7 Prozent der Portfolios ab.

Damit könnten Investoren das Risiko dynamisch reduzieren, ohne auf den direkten Verkauf von Aktien zurückgreifen zu müssen, erklären die Experten.

Sollte die Korrektur besonders schnell verlaufen, sei es viel effizienter, diesen Weg zu beschreiten, als entscheiden zu müssen, wann und wo die Anleger wieder in den Markt einsteigen sollten.

IT und Kommunikation dominieren

Die Absicherungen sollten in demjenigen Marktsegment erfolgen, das die stärksten Einbussen verzeichnen dürfte, nachdem es auch beim Anstieg an der Spitze stand: dem US-IT-Sektor.

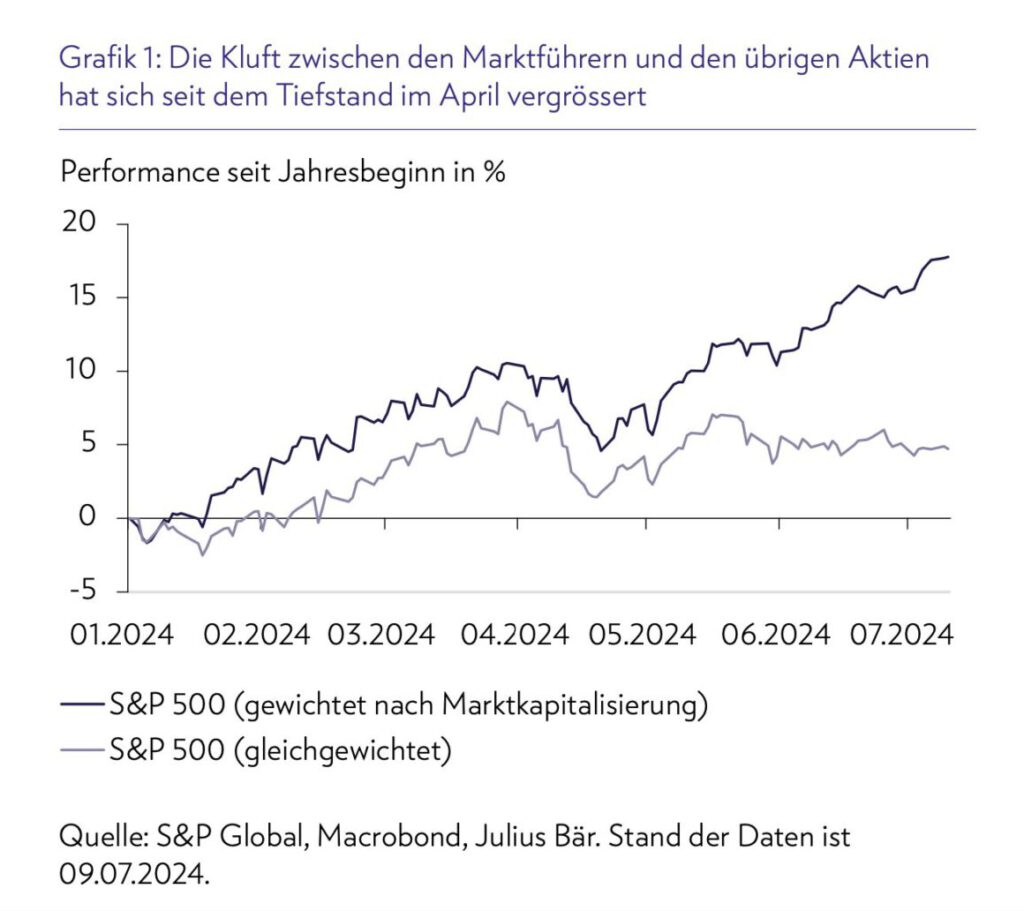

Die zunehmende Kluft zwischen dem S&P 500 und seiner gleichgewichteten Version zeige, wie stark die IT-Giganten momentan den Rest des Marktes in den Schatten stellten, und bestätige eine anhaltende Konsolidierung im letzteren.

Diese Kluft sei auch bei globalen Aktien zu beobachten, wo die Sektoren IT und Kommunikation einen ansonsten seitwärts tendierenden Index nach oben zögen.

Wert der Empfehlung messbar

Mit solchen Hinweisen zeigt Julius Bär, welchen Wert die Finanzberatung hat.

Je nachdem, wie gross das Aktienportfolio der Superreichen ist, können sie bei einem tatsächlichen Crash ausrechnen, was es sich gelohnt hat, auf das Zürcher Bankhaus Julius Bär zu hören.

Und gehen die Märkte weiter nach oben, tut die kleine Absicherung nicht weh, aber das Vermögen steigt weiter.

19.07.2024/kut.