Die Finanzmarktaufsicht Finma hat sich ein Mini-Problem des Finanzplatzes zur Brust genommen. Wichtiges interessiert die Behörde dagegen nicht.

Die Eidgenössische Finanzmarktaufsicht Finma überrascht die Schweiz ständig aufs Neue. Leider sind dies keine positiven Überraschungen, mit denen die Oberaufsicht über den Schweizer Finanzplatz glänzt.

Probleme bei Grossbanken übersehen

So merkt die Behörde beispielsweise überhaupt nicht, was die zwei Grossbanken des Landes weltweit so alles treiben und welche Risiken sie eingehen, bis beide Institute vom Staat gerettet werden müssen.

Missstände bei Banken, Versicherungen und Krankenkassen, wo die Finma auch für das Zusatzversicherungsgeschäft zuständig ist, bleiben ihr jahrelang, wenn nicht jahrzehntelang völlig verborgen.

Witz des Jahres

Nun gab die Berner Behörde quasi ein Ärgernis am Markt bekannt, das neben der Notfusion der Krisenbank Credit Suisse mit der UBS, der völlig unbegründeten Entwertung von Anleihen der Grossbank Credit Suisse oder dem Enforcementverfahren gegen einen kleinen Krypto-Fan wie der Witz des Jahres erscheint.

Die Rede ist von der Beratung bei Lebensversicherungen, welche die Finanzmarktaufsicht laut einer Mitteilung vom heutigen Mittwoch häufig als ungenügend bezeichnete.

So wiesen über neunzig Prozent der von der Finma untersuchten Beispielrechnungen teilweise zu optimistische Renditeentwicklungen aus, lautete das gefundene Problem.

Dies gelte insbesondere für das sogenannte ungünstige Szenario, was Kunden aufzeigen solle, wie die Rendite des Lebensversicherungsproduktes bei Ablauf der Police im Falle von schlechten Anlageergebnissen sein könnte.

Herauspicken von Spezialfällen

In einigen Fällen betrugen die jährlichen Renditeannahmen für einen schlechten Verlauf 3,5 Prozent, wobei im Untersuchungszeitraum die risikofreien Renditen auch für längerfristige zehnjährige Anlagen negativ waren.

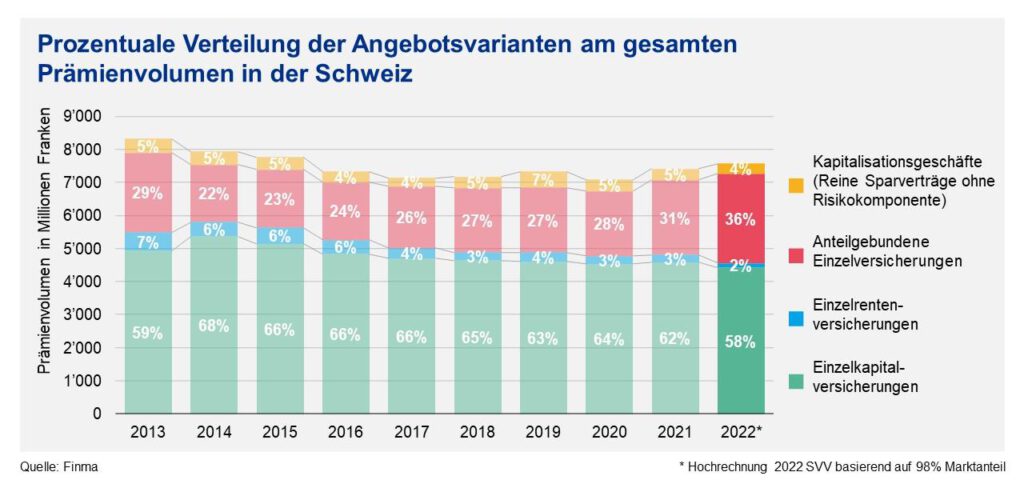

Ein besonderer Dorn im Auge der Finanzmarktaufsicht war dabei auch, dass rund acht (!) Prozent der Kunden, die zwischen 2010 und 2011 anteilgebundene Versicherungen ohne eine Verzinsungsgarantie mit einer Laufzeit von zehn bis elf Jahren abgeschlossen hatten, weniger als die risikofreie Rendite erwirtschaftet hätten.

Genau solche herausgepickten Spezialfälle zeigten, dass die Versicherungskunden auch bei einer positiven Entwicklung auf den Finanzmärkten mit Anlageergebnissen unter der risikofreien Rendite rechnen müssten.

Vergleich mit Hotellerie

Doch ergeben solche Analysen von einer Finanzmarktaufsicht überhaupt einen Sinn? Mitnichten.

Zunächst muss man allerdings festhalten, dass es nicht schön ist, wenn Versicherer ihrer Kundschaft zu positive Wertentwicklungen bei den Produkten aufzeigen. Das wäre ja so, als würde ein Hotelier mit viel zu schönen Bildern für seine Hotelzimmer werben.

Ein solches Verhalten ist weder in der Hotellerie noch bei Finanzprodukten zu tolerieren. Aber spielt da nicht eigentlich der Wettbewerb? Zieht ein Hotelier seine Kundschaft über den Tisch, wird er langfristig am Markt kaum eine Chance haben.

Insofern ist es zu bedauern, dass die Finma nur allgemeine Aussagen über ihre Analyse macht und die Kundschaft nicht weiss, welche Gesellschaften besonders hohe Versprechen abgeben.

Auch hätte die Verbraucher bestimmt Informationen über die Haftung der Firmen in solchen Fällen mehr interessiert, als bloss der Hinweis, die Behörde tue etwas.

Garantien entscheidend

Allerdings weiss die Aufsichtsbehörde auch nicht, wie sich die Kapitalmärkte während der 30 bis 40 jährigen Laufzeit einer Police entwickeln werden. Durststrecken an den Börsen relativieren sich ohnehin über die Zeit.

Insofern ist die Unterstellung, dass der Zins zu optimistisch sei, schon mal zu hinterfragen.

Gerade bei Lebensversicherungen kommt es zudem immer genau darauf an, welche Garantien abgegeben wurden, und den Gesellschaften sind genau diese Versprechen ein Dorn im Auge, weil die Absicherung gutes Geld kostet. Dass die Branche immer weniger Garantien an die Kundschaft gibt, scheint die Aufsichtsbehörde als Kundenschutzorganisation aber offenbar nicht zu interessieren.

Bei traditionellen Lebensversicherungen ist genau das Problem, dass beim Boom von Kapitalmärkten die Versicherungskunden von Gesetzes wegen 80 bis 90 Prozent der Kapitalerträge erhalten.

Brechen die Kapitalmärkte ein, müssen die Versicherer in dieser schwierigen Zeit aber den Policen immer noch den Garantiezins gutschreiben, obwohl sie vielleicht tatsächlich am Markt minus zehn Prozent verdient haben.

Aufsicht treibt Immobilienmarkt an

Wie die Steuerung einer Lebensversicherung bei Swiss Life, Allianz Suisse, Axa & Co. erfolgt, die einzelne Jahresabschlüsse hat, die für die Policen bindend sind, aber sich fast alle Konzerne nach Internationalen Rechnungslegungsstandards IFRS orientieren, die für die Policenholder eigentlich unerheblich sind, erklärt die Aufsicht den Kunden auch nicht.

Und dabei landet man beim eigentlichen Problem der Finma.

Im vergangenen Jahr wurden in der Branche von den hunderten Milliarden an Spargeldern viele Milliarden Franken an Kundengeldern an der Börse einfach vernichtet. Waren da die Aktienquoten zu hoch? Was ist mit zwischenzeitlichen Abschreibungen bei Bonds?

Treibt die Aufsichtsbehörde mit ihren Anlagevorschriften den Schweizer Immobilienmarkt in die Höhe, weil die kleine Schweiz gar nicht so viele Anlagemöglichkeiten bietet, wie die Aufsichtsbehörde von Pensionskassen, Lebensversicherungen & Co. fordert?

All dies ist der Aufsichtsbehörde egal, Hauptsache alles ist gesetzeskonform. Für die Kunden haben die Antworten auf solche Fragen allerdings viel grössere Auswirkungen, als ein falsch geschätztes Szenario beim Kaufabschluss einer Lebensversicherungspolice.

Auffälliger Untersuchungszeitraum

Bei rund 9 Millionen Einwohnern, wo fast jeder in irgendeiner Form eine Lebensversicherung haben dürfte, fallen die von der Finma untersuchten Verträge von rund 85.000 Abschlüssen kaum ins Gewicht. Es ist ja nicht mal ein Prozent.

Auffällig ist auch der Untersuchungszeitraum der Aufsichtsbehörde, denn von Januar 2020 bis März 2021 dürften zumindest teilweise noch sehr strikte Coronavirus-Restriktionen gegolten haben, was die Qualität der Untersuchung auch infrage stellt.

Das Amt hat bei der Betrachtung auch den gigantischen Corona-Einbruch der Börsen im März 2020 herausgepickt, der historisch einmalig gewesen sein dürfte.

Zelebrieren von Nichtigkeiten

Die Finma sieht sich laut der Medienmitteilung aber dazu veranlasst, die Lebensversicherer erneut schriftlich zu raschen Anpassungen aufzufordern, damit Kunden neue Verträge unter Einhaltung der Transparenz- und Informationspflichten abschliessen können.

Die Finma werde im Rahmen ihrer Aufsicht den künftigen Umgang der Versicherer mit Beispielrechnungen überprüfen und dabei insbesondere darauf achten, ob die Versicherer das negative Szenario ausreichend transparent machten, mahnte die Behörde.

Das ist aber alles normale Aufsichtstätigkeit, wofür es keine Information an die Öffentlichkeit braucht.

Gesunder Menschenverstand

Die Finma zeigt einmal mehr, dass sie völlig die Orientierung verloren hat. Grosse Probleme geht sie nicht an, wie etwa die Resultate der Enforcementverfahren zeigen, die jahrelange und enorme Schwachstellen bei Geldwäscherei oder Risikomanagement hervorgebracht hatten, wie auch muula.ch berichtete.

Dass eine Versicherung ihre Kunden beim Verkauf von Policen in hypothetischen Szenarien keine Horrormärchen auftischt, ist eigentlich nicht sehr verwunderlich. Schliesslich wollen sie etwas verkaufen. Da braucht es auch keine Aufsichtsbehörde, die noch grössere Märchen auftischt.

Eigentlich reichen dabei zwei Dinge: Logischer Menschenverstand der Kundschaft und einfache Haftungsregeln für nachweisliche Falschberatungen. Dann klärt sich das Problem von allein.

23.08.2023/kut.