Die Schweizerische Nationalbank beurteilt jedes Jahr die Stabilität des hiesigen Finanzmarktes. Verklausuliert findet die SNB viele Schwächen.

Die Schweiz hat einen robusten Finanzplatz. Jedoch ist nicht alles Gold, was glänzt.

Die Schweizerische Nationalbank SNB fordert in ihrem aktuellen Bericht dazu, zahlreiche Massnahmen zur Verbesserung der Resilienz zu ergreifen.

Für Krisen vorsorgen

So will die SNB, dass die Schweiz in den Bereichen Kapital- und Liquiditätsanforderungen, Frühintervention sowie Recovery- und Resolution-Planung nachbessert.

Anpassungen sollen die Widerstandskraft der Banken und deren Sanierungs- sowie Abwicklungsfähigkeit im Krisenfall stärken, hiess es im Finanzstabilitätsbericht 2024, der am Donnerstag publiziert wurde.

Lehren aus CS-Untergang

Im Bereich Kapital geht es beispielsweise darum, Schwachstellen in der regulatorischen Architektur zu beheben und damit sicherzustellen, dass die ausgewiesenen Kapitalquoten die tatsächliche Verlusttragfähigkeit einer Bank widerspiegeln.

Offenbar war das bei der Krisenbank Credit Suisse (CS) nicht gegeben.

Stabilisieren kurz vor Insolvenz

Erstens soll dabei der Beitrag der Instrumente des zusätzlichen Kernkapitals, also der sogenannten AT1-Bonds, zur Stabilisierung einer Bank im laufenden Betrieb gestärkt werden.

Dies heisst, dass eine rechtzeitige Aussetzung von Rückkäufen und Couponzahlungen nach anhaltenden Verlusten sowie eine Abschreibung oder Wandlung dieser Instrumente in CET1-Kapital möglich ist, sodass eine Bank ihre Situation noch vor Erreichen des Zeitpunkts drohender Insolvenz stabilisieren kann.

Weniger «Luft» anrechnen

Zweitens sollte die Schweiz die vorsichtige Berechnung von CET1-Kapital stärken.

Die Glaubwürdigkeit des CET1-Kapitals als Mass für die Finanzkraft basiere zwar auf einer vorsichtigen Bewertung der Aktiven, betonte die Schweizer Zentralbank.

Doch die Berechnung von CET1-Kapital sollte für Aktiven, wie Software und latente Steuerguthaben, die im Rahmen einer Restrukturierung wahrscheinlich ihren Wert grösstenteils verlieren, geändert werden.

Auch da spricht der Untergang der CS wohl seine Sprache.

Verluste im Ausland als Hürde

Und drittens sollte laut der SNB das Kapitalregime für Stammhäuser gestärkt werden. Im heutigen Regime sind die Beteiligungen eines Stammhauses an seinen Tochtergesellschaften nur teilweise mit Eigenmitteln unterlegt.

Deswegen überschätzen die auf Einzelinstitutsebene berechneten Kapitalquoten des Stammhauses seine tatsächliche Widerstandskraft und sind gegenüber Wertberichtigungen auf seinen Beteiligungen sehr anfällig.

Verkauf im Notfall unmöglich

Wie muula.ch berichtete, war der tatsächliche Auslöser des CS-Untergangs ein Milliardenverlust der US-Beteiligung.

«Dieses Risiko materialisierte sich im Fall der Credit Suisse, als sich der Wert ihrer Beteiligungen aufgrund tieferer Gewinnschätzungen für die ausländischen Tochtergesellschaften stark reduzierte, was zu einer deutlichen Verschlechterung der Kapitalisierung des Stammhauses führte», hiess es dazu auch im Finanzstabilitätsreport.

Da die Bedeckung der Eigenkapitalien bei der CS so gering war, konnten dann Tochtergesellschaften auch nicht verkauft werden, ohne die Kapitalquoten zu gefährden.

Feilschen um konkrete Zahl

Bei einer robusten regulatorischen Behandlung seien die Beteiligungen ausreichend mit Eigenmitteln unterlegt, führte die SNB daher weiter aus.

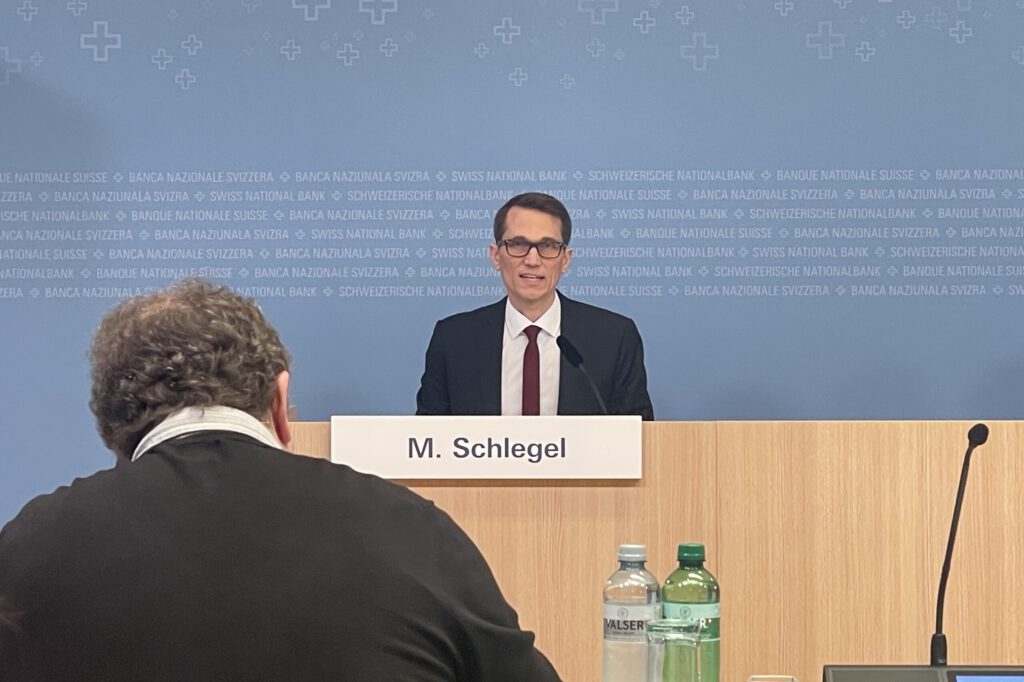

Wie viel Kapital es letztlich sein soll, und ob eine Bedeckung sogar zu 100 Prozent anzustreben wäre, wollte der zuständige SNB-Vizechef Martin Schlegel aber an einer Medienorientierung in Zürich nicht sagen.

Der Bundesrat schlägt vor, die Eigenmittelunterlegung für Beteiligungen an ausländischen Tochtergesellschaften zu stärken, sagt aber auch nicht, um wie viel.

Ignorieren von Klumpenrisiken

Letztlich zeigt sich, dass dieser Bericht zur Finanzmarktstabilität kein geeignetes Instrument zur Beurteilung der Stabilität des Finanzplatzes der Schweiz ist.

All die geforderten Massnahmen der SNB hätten eigentlich schon vor einer Krise auf den Tisch gehört.

muula.ch fragte beispielsweise auch bei SNB-Vize Schlegel nach, ob es nicht ein grosses Risiko für die Finanzmarktstabilität sei, wenn alle systemrelevanten Schweizer Banken den von Skandalen geplagten Wirtschaftsprüfer Ernst & Young (EY) hätten.

Das Wirtschaftsnews-Portal hatte bekanntermassen herausgefunden, dass es da ein Klumpenrisiko in der Schweiz um UBS, Zürcher Kantonalbank ZKB, die Raiffeisen-Gruppe, Postfinance & Co. gibt.

Schlegel, der völlig verquer auf die Frage schaute, antwortete aber nicht, sondern verwies lediglich auf die Eidgenössische Finanzmarktaufsicht Finma.

Doch für Finanzstabilität der Schweiz ist eindeutig die Nationalbank zuständig.

Ignorieren der Landessprachen

Dabei zeigt sich, dass die Schweizer Behörden wohl eher das grösste Risiko für den Finanzplatz darstellen. Sie schieben sich den «Schwarzen Peter» immer gegenseitig zu, wie die Wettbewerbskommission Weko und die Finma ebenfalls im CS-Fall eindrücklich zeigen.

Doch der Bericht zur Finanzmarktstabilität, den es erstmals nicht mehr in einer Landessprache, sondern nur auf Englisch gibt, darf gigantische Risiken gar nicht ansprechen.

Der Rapport darf laut der SNB die Finanzstabilität der Schweiz nämlich selbst nicht gefährden. Wie praktisch.

21.06.2024/kut.